L'imposition de la cession de cabinet

Assez étonnamment, à l’heure où les impôts et les charges ne cessent de grimper, les plus-values de cession bénéficient de régimes dérogatoires qui s’avèrent en fin de compte relativement avantageux. État des lieux des différents régimes applicables.

La cession de son cabinet entraîne, généralement, une imposition au titre de la plus-value réalisée. Ces régimes d’imposition ont été réformés, à plus ou moins grande échelle, un grand nombre de fois ces dix dernières années. Ces réformes ont parfois conduit à abroger des textes avant même qu’ils n’entrent en vigueur !

La notion de plus-value ?

Les plus-values de cession correspondent au gain net réalisé lors de la dite cession. Ce gain est déterminé par la différence entre : – le prix de cession ; – et le prix effectif d’acquisition ou de souscription. Le montant de cette différence fera l’objet d’une imposition particulière. Cette imposition sera notamment fonction du type de bien cédé et donc de votre mode d’exercice.

En effet, si vous exercez en libéral, vous céderez votre patientèle et serez donc imposé sur la plus-value de cession de cette dernière.

À l’inverse, si vous exercez en société, vous céderez vos parts sociales et serez donc imposé au titre de la plus-value de cession réalisée sur la vente de celles-ci.

À la marge, dans certains cas, il sera également intéressant pour la Selarl de céder tout ou partie de sa patientèle. Cette hypothèse ne concernant que peu de praticiens, nous la laisserons de côté dans le cadre du présent article.

L’imposition de la cession de mon exercice individuel

Le principe d’imposition : un taux forfaitaire

Si la cession du cabinet a lieu moins de deux ans après l’acquisition ou la création de la patientèle, la plus-value sera dite « à court terme ». Dans ce cas, le montant de la plus-value sera ajoutée à votre BNC et taxée dans les conditions de droit commun au barème progressif (un étalement sur 3 ans est possible sous certaines conditions).

Toutefois, dans la majorité des cas, la plus-value de cession de la patientèle sera soumise au régime d’imposition des plus-values professionnelles à long terme (plus de deux ans après l’acquisition ou la création de la patientèle). La plus-value sera alors imposée au taux de 16 % étant précisé que le montant de la plus-value pourra être réduit des éventuelles moins-values réalisées antérieurement.

À cette imposition, il convient de rajouter la CSG –CRDS au taux de 15,5 %. D’une manière générale, les mécanismes d’exonération ci-après évoqués ne s’appliquent pas à la CSG – CRDS.

La plus-value à court terme

Si la cession a lieu moins de deux ans après l’acquisition ou la création de la patientèle, la plus-value sera dite « à court terme ».

Dans ce cas, le montant de la plus-value sera ajouté à votre BNC et taxé dans les conditions de droit commun au barème progressif (un étalement sur 3 ans est possible sous certaines conditions). Il existe toutefois des mécanismes d’exonération.

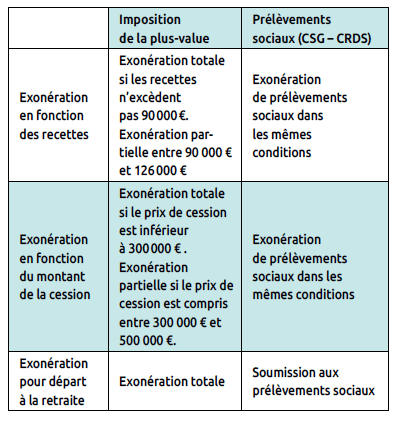

Exonération en fonction des recettes

Le praticien cédant à un tiers son cabinet au sein duquel il pratique depuis plus de 5 ans, peut être exonéré de plus-value si le montant total des recettes annuelles est inférieur à 90 000 €. De la même façon, une exonération partielle est possible si le montant des recettes annuelles est inférieur à 126 000 €.

Dans ce cas, le montant exonéré de la plus-value sera déterminé en lui appliquant un taux égal à la formule suivante : (126 000 € – montant des recettes) / 36 000 €

Le montant des recettes se calcule en prenant en compte les recettes des deux dernières années précédant la cession.

La plus-value de cession réalisée par un contribuable dont les recettes excèdent 90 000 €, même d’un euro, ne bénéficie pas de l’exonération totale. De la même façon, si les recettes excèdent 126 000 €, même d’un euro, le contribuable sera imposé dans les conditions de droit commun.

Exonération en fonction du montant de la cession

De la même façon, le praticien cédant à un tiers son cabinet au sein duquel il pratique depuis plus de 5 ans peut être exonéré de plus-value si le montant total de la cession du cabinet est inférieur à 300 000 €.

Exonération pour départ à la retraite

Un praticien partant à la retraite peut, sous certaines conditions, bénéficier d’une exonération de plus-value sur la plus-value de cession de son entreprise individuelle au sein de laquelle il a exercé pendant plus de 5 ans.

L’Imposition de la cession des parts de SEL

Le principe d’imposition : le barème progressif

Depuis maintenant plusieurs années, les plus-values de cession sur les parts de société sont imposables à l’impôt sur le revenu au barème progressif et non plus soumises à un taux fixe.

Cela signifie que le montant de la plus-value, résultant de la différence entre le prix de cession et le prix d’acquisition, viendra s’ajouter au montant des revenus de l’année.

Le montant de l’impôt y affèrent dépendra du montant de la plus-value mais également du taux moyen d’imposition du cédant.

Dans tous les cas, il conviendra de rajouter au montant de l’impôt 15,5 % de prélèvement sociaux (CSG – CRDS).

Ce montant restera dû même lorsqu’il est fait application d’un régime dérogatoire.

La récente soumission des plus-values de cession au barème progressif semble a priori défavorable aux contribuables, toutefois, en y regardant de plus près, cela n’est pas si évident eu égard aux différents régimes d’abattement.

Abattement général pour durée de détention

Les plus-values de cession sont réduites d’un abattement en fonction de la durée de détention des titres cédés. L’abattement est pratiqué sur le montant net de la plus-value et est égal à :

- 50 % de son montant pour une détention comprise entre 2 et 8 ans ;

- 65 % de son montant pour une détention supérieure à 8 ans.

Soit par exemple, pour un praticien qui vend ses parts de SEL qu’il détient depuis 6 ans en réalisant 50 000 € de plus-value :

- Calcul du montant de l’abattement : 50 000 € x 50 % = 25 000 €

- Montant de la plus-value imposable : 50 000 € – 25 000 € = 25 000 €

Abattement renforcé pour certaines situations

Par dérogation, un abattement majoré est prévu, sous certaines conditions, dans les cas suivants :

- les cessions de parts sociales souscrites ou acquises dans les 10 ans de sa création. (Cela suppose toutefois que la société ne soit pas issue d’une concentration ou d’une reprise d’activité pré-existante. En pratique, cela concernera essentiellement les praticiens ayant créé leur propre patientèle.)

- les cessions au sein d’un groupe familial détenant plus de 25 % du capital social. (En pratique, cela concernera essentiellement les praticiens souhaitant céder leur patientèle à leurs enfants.)

L’abattement est pratiqué sur le montant net de la plus-value et est égal à :

- 50 % de son montant pour une détention comprise entre 1 et 4 ans ;

- 65 % de son montant pour une détention comprise entre 4 et 8 ans ;

- 85 % de son montant pour une détention supérieure à 8 ans.

Soit par exemple, pour un praticien qui vend ses parts de SEL qu’il détient depuis 6 ans en réalisant 50 000 € de plus-value :

- Calcul du montant de l’abattement : 50 000 € x 65% = 32 500 €

- Montant de la plus-value imposable : 50 000 € – 32 500 € = 17 500 €

Le cas du praticien partant à la retraite

La plus-value de cession de son cabinet réalisée par un chirurgien-dentiste qui cède les parts de la SEL qu’il détenait depuis plus de cinq ans et dont il était gérant, est réduite d’un abattement fixe de 500 000 € et, pour le surplus éventuel, de l’abattement pour durée de détention renforcée susmentionné, avant leur imposition au barème progressif de l’impôt sur le revenu. Cela signifie que lorsque la plus-value est inférieure à 500 000 €, le praticien partant à la retraite sera exonéré.

Paiement échelonné du prix de cession du cabinet

En cas de recours à un mécanisme de crédit vendeur (paiement échelonné du prix de cession), il est également possible d’obtenir un échelonnement du paiement de la plus-value.